今年(2023年)10月から施行されたインボイス制度。特に年間売上1,000万円以下の個人事業主、またそのような個人事業主と取引のある企業は、消費税免税に関連して大きな変更を余儀なくされるため、準備が必要です。

個人事業主ご自身、もしくは彼らと取引する企業の経営者・経理担当者に向けて、公認会計士/税理士で経営コンサルタントでもある佐々野未知氏が、インボイス制度の内容とどのような準備が必要なのかを、わかりやすく解説します。

【監修・取材先】

【監修・取材先】

佐々野未知氏

コントロールソリューションズ株式会社 代表取締役社長

公認会計士/公認システム監査人

インボイス制度とは?

インボイス制度は正式名称を「適格請求書等保存方式」と言い、商品やサービスの売り手が、一定の要件を満たした適格請求書等(以下、インボイスと表記)を発行し、買い手はその書類を保存することで、正しい消費税額と納税責任を明らかにするものです。

インボイス制度は2023年10月1日から開始され、事前に登録された適格請求書発行事業者だけがインボイスを交付できるようになります。そして、このインボイスを保存することが、消費税申告において、仕入れにかかった消費税を控除する(仕入税額控除)ための条件とされます。

このことを、物品等を購入する立場から考えると、インボイスを受領した場合だけ、仕入税額控除をとることができ、適格請求書発行事業者に登録していない事業者からの請求書については、仕入税額控除を受けられないことになります。このようなインボイス制度の導入によって、取引の透明性を高めることや、免税事業者の消費税に関する益税を是正することなどが期待されています。

仕入税額控除とは?

私たちは、日常生活の様々な場面で消費税を支払っています。その支払った消費税は、誰が国に納めているのでしょうか?

原則として、消費税を受け取った会社が国に納めることになりますが、その会社自体も経費や費用の支払い時に消費税を支払っています。このため、納税する際は、受け取った消費税から、自分が支払った消費税を差し引いて納付してよいことになっています。この「支払った消費税として預かり消費税から差し引く金額」を仕入税額控除といいます。

例えば、本体価格1,000円の商品を仕入れ1,500円で販売する場合、仕入れの段階で100円の消費税を加えた1,100円を支払い、販売の段階で150円の消費税を加えた1,650円を受け取ります。よって、納付する消費税、会社の税引き前利益、法人・所得税(税率は30%と仮定)は、以下の計算で求められます。

■ 150円(販売時の消費税)−100円(仕入れ時の消費税)=50円(納付する消費税)

■ 1,500円(売上)−1,000円(仕入原価)=500円(税前利益)

■ 500円×30%=150円(法人・所得税)

■ 納税合計 50円(消費税)+150円(法人・所得税)=200円

しかし、インボイス制度の導入後は、仕入税額控除の対象となるのはインボイスが発行された取引のみであり、インボイスが発行されていないと、仕入れや経費にかかった消費税額を差し引くことができません。先ほどと同じ例で、インボイスを受領していない場合、納付する消費税と会社の利益は、以下のように変わります。

■ 150円(販売時の消費税)−0円(仕入れ時の消費税)=150円(納付する消費税)

*仕入税額控除が認められないため100円増加

■ 1,500円(売上)−1,100円(仕入原価)=400円(税前利益)

*支払った消費税は費用として100円増加し、利益が同額減少

■ 400円×30%=120円(法人・所得税)

*利益が減った分、法人・所得税が減少

■ 納税合計 150円(消費税)+120円(法人・所得税)=270円

インボイス発行側としての対応

インボイス制度に対応するために、売り手、つまりインボイス発行側としてはどのような対応が必要でしょうか。その内容は、大きく分けて3つあります。

1.登録:適格請求書発行事業者への登録

まずは、インボイスを発行できるように適格請求書発行事業者に登録して、適格請求書発行事業者番号を入手しましょう。適格請求書発行事業者番号は、法人の場合、現在の法人番号の頭にTを付けた番号となるので、T番号とも呼ばれます。

詳しい登録方法は、次の章「適格請求書発行事業者の登録方法」で解説します。

2.発行:インボイスを発行するためのシステム改修もしくは導入

インボイスを発行するために既存の請求書発行システム改修する必要があります。この機会に新たなシステムを導入する会社もあります。POSレジのレシートもインボイスになるので留意しましょう。インボイス上に記載が必要な項目、変更・確認が必要な点は、以下になります。

- 自社のT番号を、インボイスに記載する。

- 税率毎の対価の合計額(税抜もしくは税込)が記載されているか確認する。

- 税率毎の消費税合計額を記載する。

*消費税の計算は、インボイス毎、税率毎に1回と定められています。取引明細毎に消費税計算した後に合計していた会社は、インボイス単位で消費税計算を行うように計算ロジックを変更する可能性があります。軽減税率8%の対象となる売上がある会社は、端数に違いがでるため、特に注意しましょう。 - ②と③に関連して、税率(8%もしくは10%)が記載されているか確認する。

3.保存:電子保存の検討(※必須ではない)

請求書等の発行控え(インボイスであってもなくても)は、「発行した日の属する課税期間の末日の翌日から2カ月を経過した日」から7年間、紙または電子で保存しなければなりません。紙の控えを保存してもかまいませんが、請求書発行システムの元データを保存する場合や、電子請求書を発行し当該データを保存する場合には、電子帳簿保存法に定められた税務要件を充足する必要があります。

適格請求書発行事業者になるデメリットとメリット

私たちが支払った消費税は、原則として、それを受け取った会社が国に納めると説明しましたが、一定規模(1,000万円)以下の売上高の事業者は、消費税の納付が免除されています。そのような事業者を「免税事業者」といい、納税が義務付けられる会社を「課税事業者」といいます。適格請求書発行事業者になるには、必ず課税事業者である必要があります。

先ほどと同じ例で、もし免税事業者である場合、納付する消費税と会社の利益は、以下のようになります。

■ 0円(販売時の消費税)−0円(仕入れ時の消費税)=0円(納付する消費税)

*免税事業者であるため納税不要

■ 1,650円(売上)−1,100円(仕入原価)=550円(税前利益)

*税込みで利益が計算されるため利益が増加

■ 550円×30%=165円(法人・所得税)

■ 納税合計 0円(消費税)+165円(法人・所得税)=165円

つまり、現時点で課税事業者であれば、適格請求書発行事業者になったとしても損益的な影響はありませんが、免税事業者であれば、適格請求書発行事業者になることで、納税合計額が増加することになり、これが最も懸念されるデメリットといえるでしょう。

<デメリット>

- 納税合計額が増加する場合がある

- 適格請求書発行事業者の登録手続きが必要

- インボイスを発行するためのシステム対応が必要

- (現在免税事業者の場合)消費税の申告、納付を行わなければならなくなる

課税事業者になった後2年間は免税事業者に戻れないことも認識しておきましょう。

なお、適格請求書発行事業者に登録すると、本名・住所など個人情報が流出するという懸念の声がありますが、公表されるのはT番号と本名、登録年月日のみです。したがって、第三者が、屋号や芸名で活動する個人事業主の身元情報を突き止めることは難しく、そのような個人情報が流出することはありませんのでご安心ください。

一方で、適格請求書発行事業者に登録すると、取引先の信用を維持することができることが最大のメリットです。登録することによって、取引先は仕入税額控除を今までどおり受けることができますし、自社が消費税を納付しない免税事業者(1,000万円以下の売上高)であることを知られずに済みます。

<メリット>

- 取引先の信用を維持することができる。→取引の継続に有利に働く。

適格請求書発行事業者の登録方法

適格請求書発行事業者への登録は、以下のステップで行います。

適格請求書発行事業者への登録は、以下のステップで行います。

- 適格請求書発行事業者の登録申請書を税務署に提出する(郵送、窓口持参、e-Tax)

- 税務署の審査を受ける

- 公表登録簿に氏名または名称、登録番号等が登載され、登録を受ける

- 税務署からの通知を受ける

- 通知書を受領し、登録番号を確認する

2023年10月1日のインボイス制度開始からすぐにインボイスを発行する場合は、2023年9月30日までに申請を行えばよいことになっています。パソコンやスマートフォン、タブレットを用いて、e-Taxから電子申請すれば、登録後の通知もe-Taxで速やかに受け取ることができます。

インボイス受領側としての対応

では次に、インボイス制度に対応するために、インボイス受領側、つまり買い手はどのような対応が必要になるのでしょうか。大きく分けて3つあります。

1.確認:取引先の登録状況の確認

取引先の数が多いなどの理由で、事前にインボイス制度導入による影響を把握したい場合には、取引先が適格請求書発行事業者に登録しているかを確認します。登録されていれば、国税庁の適格請求書発行事業者公表サイトで確認することができます。こちらのサイトの情報は、ダウンロードして活用することも可能です。取引先全社に対してアンケート調査を実施し、登録状況や登録番号を入手している会社もあります。

2.受領:請求書等を受領したときの経理処理の確認、会計システム等の改修・バージョンアップ

請求書等を受領した時の経理業務を確認しましょう。免税事業者は、インボイス制度の開始にかかわらず、全ての売上と費用を税込みで計上しますので、会計処理に影響がありません。しかし課税事業者の場合、受け取った請求書等がインボイスかどうかによって会計処理が変わってくることになります。

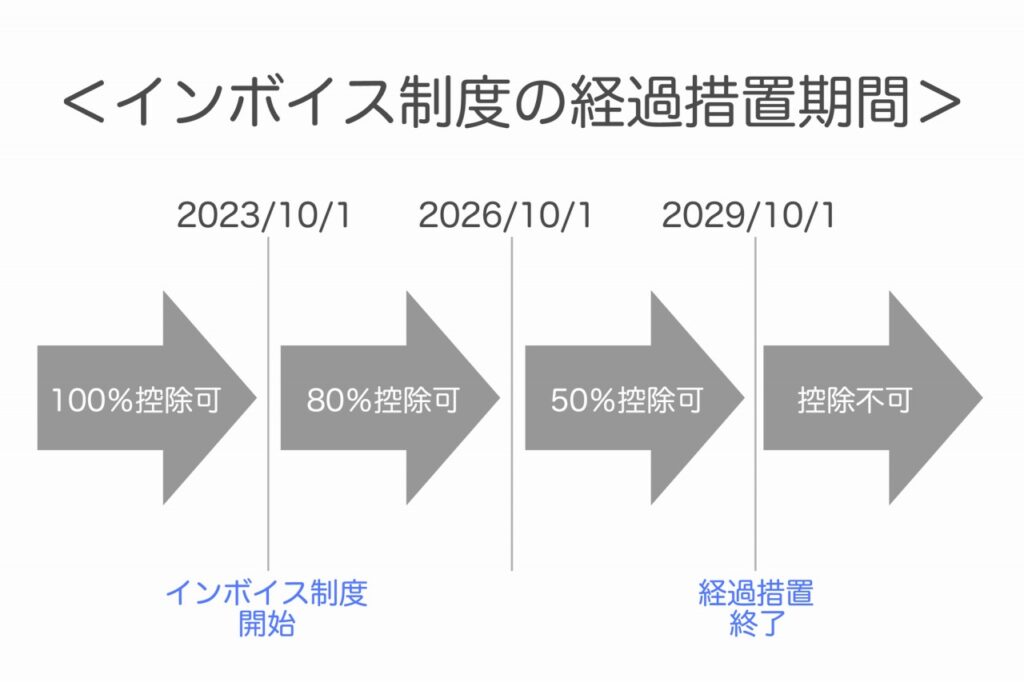

インボイスではない場合、控除できない消費税が発生しますので、本体価格に含めるなど仕訳の方法を検討しておきましょう。インボイス制度開始から3年間は支払った消費税のうち80%を控除できる経過措置が設けられていますが、その場合、帳簿に経過措置の対象取引であることを明記する必要がありますので注意しましょう。会計システム等の改修やバージョンアップが必要になるかもしれません。

3.保存:電子保存の検討(※電子請求書を受領した場合は必須)

請求書等を受領した場合、それがインボイスであってもなくても「受領した日の属する課税期間の末日の翌日から2カ月を経過した日」から7年間、紙または電子で保存しなければなりません。紙で受け取った場合は、それを紙のまま、もしくはスキャンしてPDFデータにしてから保存することも可能です。スキャナ保存を行う場合、電子帳簿保存法に定められた税務要件を充足する必要があります。

これに対して、電子データで受け取った場合、2024年1月以降は、必ず電子データを保存するように法律が改正されました。従って、電子で受け取った請求書等は、電子帳簿保存法に定められる税務要件を順守しなければならなくなりますので、ご注意ください。

インボイス受領側への経過措置

2023年10月1日のインボイス制度開始後、インボイス受領側への負担を軽減するために、段階的な経過措置が設けられています。以下の期間で、適格請求書発行事業者以外が発行した請求書等でも一定割合の控除が受けられます。

| 期間 | 控除額 |

| 2023年10月1日~2026年9月30日 | 80% |

| 2026年10月1日~2029年9月30日 | 50% |

| 2029年10月1日以降 | 0% |

施行は間近!早めの対応を

インボイス制度の施行は近づいています!

課税事業者はもちろん、免税事業者であっても、対応や検討をまだ進めていない場合は早急に取りかかりましょう。

佐々野氏の講演では、インボイス制度への対応方法に加え、電子帳簿保存法の制度内容や効率的な電子化の方法についてもご紹介します。インボイス制度や電子帳簿保存法について具体的な対策をお知りになりたい方はぜひ講演にもご参加ください。

佐々野未知 ささのみち

コントロールソリューションズ株式会社 代表取締役社長 公認会計士/公認システム監査人

コンサルタント

上智大(経済学部)卒。1998年KPMGニューヨーク入所。2002年よりKPMG東京事務所(現:あずさ監査法人)勤務。退所後、経営コンサルタントとして、内部統制の構築や国際会計基準の導入など、多数の企業の指導に関わる。著書『フローチャート式ですぐに使える内部統制の入門と実践』他。

プランタイトル

電子帳簿保存法とインボイス制度の概要と実務対応

あわせて読みたい

労働基準法(以下、労働法)改正における改正のポイントや、改正に…

昨今、企業の不祥事や内部告発のニュースが相次ぎ、企業のガバナン…

2023年10月から施行されたインボイス制度。消費税の仕入税額…

他の記事をみる

講師候補」に登録されました

講師候補」に登録されました 講師候補」から削除されました

講師候補」から削除されました

業務外の講師への取次は対応しておりません。